Umfinanzierung

Unsere Produktpartner

Damit Sie den besten Zins erhalten, vergleichen wir für Sie über 500 Banken. Alle Produktpartner

Die passende Umfinanzierung für Ihr Haus

Ob und wann sich eine Umfinanzierung für Sie lohnt, ist davon abhängig, wann die Zinsbindung Ihrer aktuellen Immobilienfinanzierung endet.

LOYALE FINANZ erklärt, wann dieser Zeitpunkt günstig ist und was Sie dazu wissen müssen.

Übersicht

Inhaltsverzeichnis

Das Wichtigste in Kürze

- Unter einer Umfinanzierung versteht man die Ablösung einer laufenden Finanzierung nach dem Ende der Zinsbindungsfrist.

- Ein im Vergleich zur alten Finanzierung niedrigerer Zins ist häufig nicht allein ausreichend, damit sich eine Umfinanzierung wirklich lohnt. Deshalb sind die alten und die neuen Konditionen genau zu prüfen.

- Außer den Kosten spielen die Tilgung und die Zinsbindung des neuen Darlehens im Vergleich eine Rolle.

- Mit einer cleveren Umschuldung sparen Sie langfristig Geld und finanzieren im Vergleich zu heute deutlich günstiger.

Was bedeutet Umfinanzierung?

Unter einer Umfinanzierung versteht man die Ablösung eines Darlehens zum Ende der Zinsbindungszeit oder in seltenen Fällen auch davor.

Für jede Immobilienfinanzierung wird eine Zinsbindung vereinbart. Sie beträgt in der Regel zehn Jahre, doch auch fünf Jahre, 15 Jahre oder sogar 20 Jahre bis 25 Jahre sind als Zinsbindungsfrist möglich.

Berater für Baufinanzierungen empfehlen heute in der Regel, dass Sie sich die niedrigen Zinsen so lange wie möglich von der Bank garantieren lassen.

Deshalb sind lange Zinsbindungen üblich. Schon vor fünf oder zehn Jahren folgte man diesem Ratschlag, obwohl die Zinsen für Darlehen damals noch deutlich höher waren. Eine Umschuldung kann sich für Sie also lohnen, wenn Sie vor einigen Jahren eine teure Finanzierung abgeschlossen haben und Ihr Hochzinsdarlehen in absehbarer Zeit ablösen können.

Umfinanzierung Darlehen

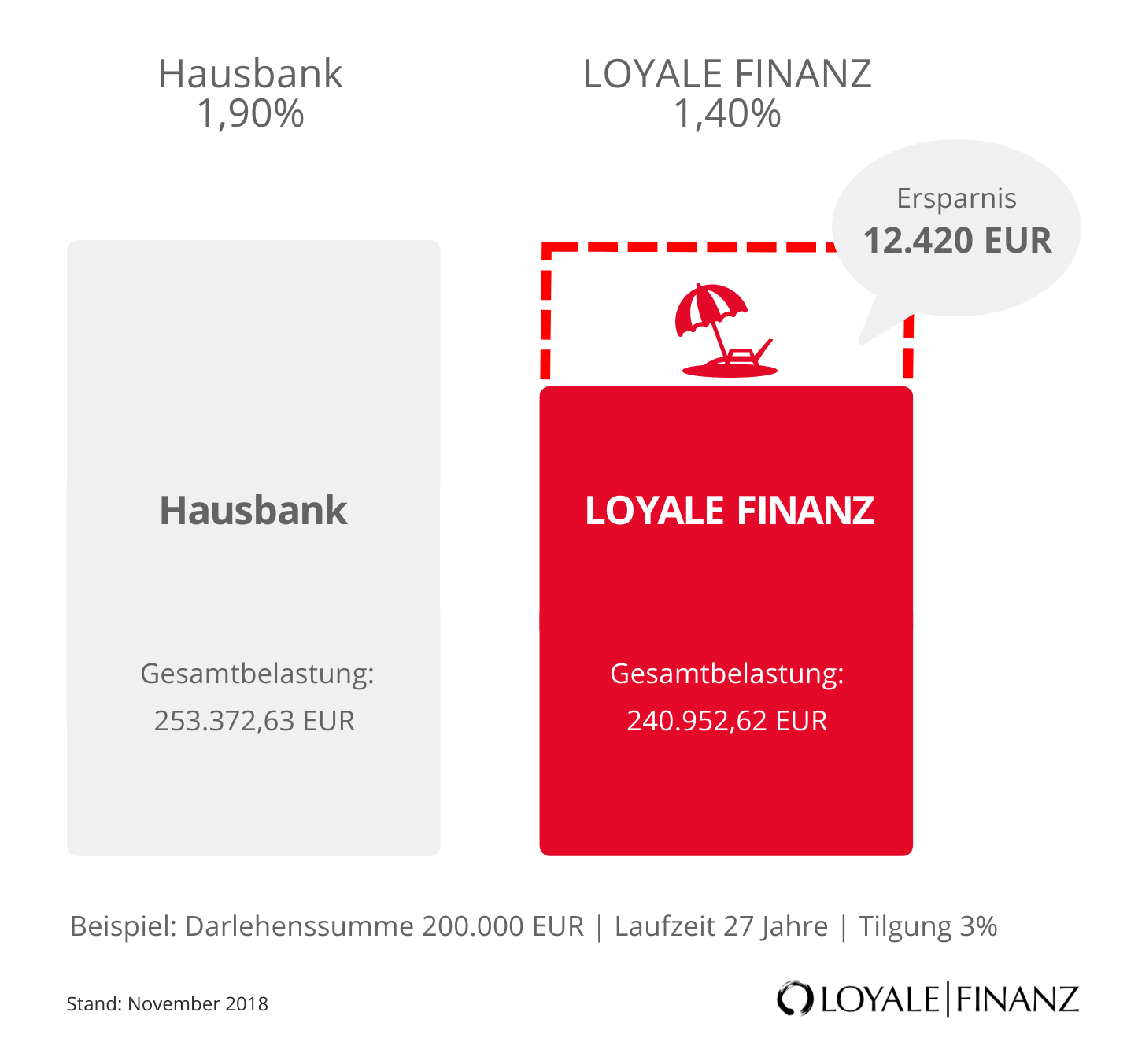

Warum sich eine Umschuldung rentieren kann, zeigt das folgende Beispiel:

Obwohl die Zinsen der Hausbank in diesem realitätsnahen Beispiel nur 0,5 Prozentpunkte höher sind als die Kosten einer anderen Bank im Vergleich, ist die Ersparnis über 27 Jahre enorm: Rund 12.400 Euro zahlen Sie allein über 27 Jahre weniger an Zinsen!

Dieses Geld investieren Sie am besten in Ihre Tilgung, um Ihre Immobilie schneller zu entschulden.

Wie funktioniert die Umfinanzierung einer Immobilie?

Im Prinzip läuft die Umschuldung eines Darlehens genauso ab wie die Neufinanzierung. Zuerst verschaffen Sie sich einen Überblick über die Kreditsumme. Dazu erfragen Sie bei Ihrer Bank die Höhe der Restschuld.

Berücksichtigen Sie auch einen kleine Puffer für zusätzliche Kosten wie die Eintragung im Grundbuch. Mit der daraus errechneten Kreditsumme führen Sie einen Zinsvergleich durch.

Prüfen Sie die Angebote der Banken genau, und entscheiden Sie sich für Ihren Favoriten. Danach schließen Sie den Vertrag bei Ihrer neuen Bank ab und beantragen dabei die Ablösung Ihres alten Darlehens.

Nach der Auszahlung der Kreditsumme an Ihre bisherige Bank zahlen Sie die vereinbarte Kreditrate an Ihre neue Bank. Für eine Umschuldung benötigen Sie also nur drei Schritte.

Dabei unterstützen Sie die Berater der LOYALE FINANZ selbstverständlich mit ihrem Fachwissen.

Umfinanzierung-Rechner

Ein Umfinanzierungsrechner ist das wichtigste Hilfsmittel bei Ihrem Zinsvergleich. Geben Sie einfach die Summe Ihres Darlehens ein, fügen Sie den Kaufpreis Ihres Objekts dazu, und wählen Sie die Höhe der gewünschten Tilgung aus.

Mit diesen Angaben berechnet der Kreditrechner die besten Angebote für verschiedene Zinsbindungen. Auf einen Blick erhalten Sie so eine verständliche Übersicht, die Ihnen einen ersten Überblick über Ihre zukünftige Finanzierung gibt.

Zinsen für die neue Finanzierung online berechnen

Wer ein günstiges Darlehen für eine Umschuldung sucht, muss zuerst die Zinsen vergleichen. Mit einem Onlinerechner ist das einfach und in wenigen Minuten erledigt.

Möglich ist das, weil unser Umfinanzierung-Rechner auf die Konditionen von über 500 Banken zugreift. Fragen Sie gerne online die Zinsen unserer Vertragspartner an, und vergleichen Sie sie danach mit Ihren heutigen Kreditkosten – und mit einem Angebot Ihrer Hausbank!

Sie werden überrascht sein, wie sehr sich ein Zinsvergleich bei einer Umfinanzierung lohnen kann.

Wann ist eine Umfinanzierung möglich?

Bevor Sie eine Umschuldung angehen, sollten Sie Ihren Vertrag genau prüfen. In vielen Darlehensverträgen mit einer Zinsbindung von unter zehn Jahren ist eine Klausel enthalten, nach der Sie das Darlehen nur vorzeitig ablösen dürfen, wenn Sie ein „berechtigtes Interesse“ daran haben.

Als „berechtigtes Interesse“ gilt allerdings nur der Verkauf der Immobilie. Lediglich wenn Sie das Objekt verkaufen, dürfen Sie also Ihre Finanzierung vor dem Ablauf der Zinsbindung zurückzahlen.

Besteht die Möglichkeit einer Umschuldung schon vor Ablauf der vereinbarten Zinsbindung, sollten Sie die Konditionen prüfen.

Ab wann lohnt sich eine Umfinanzierung?

Eine Umschuldung kann sich schon bei einem scheinbar geringen Zinsunterschied von nur 0,3 Prozent pro Jahr rentieren, wie unser kleines Rechenbeispiel zeigt.

Eine pauschale Empfehlung ist seriös allerdings nicht zu geben, denn die Zinsen allein sind hier nicht der ausschlaggebende Faktor.

Lassen Sie sich von den Fachleuten der LOYALE FINANZ deshalb ausführlich beraten, ob es sinnvoll ist, ein auslaufendes Darlehen mit hohen Zinsen abzulösen.

Beispielrechnung für die Zinsersparnis durch eine Umfinanzierung

Sie wollen sich die Mühe eines Zinsvergleichs nur machen, wenn Sie sicher sind, das es sich lohnt? Das ist verständlich! Das folgende Beispiel zeigt Ihnen, wie hoch Ihre Zinsersparnis durch eine Umfinanzierung sein kann.

Sparpotential bei der Umfinanzierung

| Hausbank | Neuer Anbieter | |

|---|---|---|

| Restschuld | 160.000 EUR | 160.000 EUR |

| Neue Zinsbindung | 15 Jahre | 15 Jahre |

| Sollzins | 1,5% | 1,20% |

| Tilgung | 3,38% | 3,68% |

| Monatliche Rate | 650 EUR | 650 EUR |

| Restschuld nach 15 Jahren | 69.227,11 EUR | 63.416,17 EUR |

| Zinskosten nach 15 Jahren | 26.259,99 EUR | 20.442,47 EUR |

| Gebühren für Grundbuch und Notar | keine Gebühren | 540 EUR |

| Gesamtkosten nach 15 Jahren | 26.259,99 EUR | 20.982,47 EUR |

Innerhalb der Zinsbindung von 15 Jahren zahlen Sie für Ihr altes Darlehen etwa 26.200 Euro an Zinsen. Für ein neues Darlehen belaufen sich die Zinskosten lediglich auf 20.400 Euro.

Sie sparen also durch eine Umfinanzierung 5.800 Euro allein innerhalb dieser 15 Jahre!

Wann fällt eine Vorfälligkeitsentschädigung bei der Umfinanzierung an?

Eine Vorfälligkeitsentschädigung darf die Bank von Ihnen verlangen, wenn Sie Ihre Finanzierung vor dem Ablauf der Zinsbindungsfrist ablösen wollen und wenn Ihr Vertrag diese vorzeitige Ablösung zulässt.

In diesem Fall entgehen ihr nämlich die Zinsen, die Sie eigentlich für Ihr Darlehen zahlen müssten. Dafür darf die Bank eine Entschädigung verlangen.

Hinweis

Obwohl Ihre Bank also das Recht auf eine Entschädigung hat, sollten Sie die Höhe sehr genau prüfen.

Warum sollte ich meinen Hauskredit umfinanzieren?

Wohl jeder Kreditnehmer ist froh, wenn er einen Vertrag für ein Darlehen bei seiner Bank abgeschlossen hat, wenn die Rate jeden Monat vom Konto abgebucht wird und wenn er abgesehen von dieser Zahlung wenig mit seiner Bank zu tun hat.

Trotzdem gibt es gute Gründe, einen laufenden Hauskredit umzuschulden. Bis vor etwa zehn Jahren waren die Zinsen für Baufinanzierungen viel höher als heute. Nach der Finanzkrise der Jahre 2008 und 2009 sind sie kontinuierlich gesunken.

Deshalb ist Wohneigentum heute viel günstiger zu finanzieren als vor einigen Jahren. Wenn Sie also eine Finanzierung mit langer Laufzeit und hohen Zinsen haben, sollten Sie einen Vergleich wagen – und nicht zögern, Ihren Hauskredit umzuschulden, wenn es sich rentiert.

Welche Kosten können bei einer Umfinanzierung anfallen?

Wenn Sie vor dem Ende der Zinsbindung umschulden, müssen Sie damit rechnen, dass Ihre Bank eine Vorfälligkeitsentschädigung verlangt. Ansonsten fallen Grundbuchkosten für die Eintragung der Grundschuld im Grundbuch an.

Vorfälligkeitsentschädigung

Die Vorfälligkeitsentschädigung ist eine Entschädigung Ihrer Bank für die Zinsen, die ihr durch die vorzeitige Ablösung Ihres Darlehens entgehen. Damit ist eine Ablösung vor dem Ende der Zinsbindung gemeint.

Die Höhe der Zinsen hängt von der Restschuld des Darlehens, von den Zinsen und von der verbleibenden Laufzeit bis zum Ablauf der Zinsbindung ab.

Jede Bank nutzt für die Berechnung der Vorfälligkeitszinsen eine eigene Formel. Die Experten von LOYALE FINANZ prüfen gerne für Sie, ob die Höhe der Vorfälligkeitszinsen angemessen erscheint.

Grundbuchkosten

Die Grundbuchkosten entstehen, weil die Grundschuld für Ihre Finanzierung von der alten Bank auf die neue Bank zu übertragen sind. Sie sollten diese Kosten ebenso wie die Vorfälligkeitsentschädigung in der Summe Ihres neuen Darlehens berücksichtigen.

Als Anhaltspunkt gilt eine Größenordnung im mittleren dreistelligen Bereich für ein Darlehen von rund 200.000 Euro. Damit liegen die Grundbuchkosten in einem überschaubaren Rahmen.

Ihr Sonderkündigungsrecht nach 10 Jahren Zinsbindung

Viele alte Darlehen sind mit einer Zinsbindung von über zehn Jahren abgeschlossen. Für diese Darlehen gilt ein Sonderkündigungsrecht, das Ihnen eine Umfinanzierung ohne Vorfälligkeitsentschädigung ermöglicht.

Damit diese Regelung greift, muss in Ihrem Vertrag eine Zinsbindung von mehr als zehn Jahren vorgesehen sein. Nach Ablauf von zehn Jahren können Sie Ihr Darlehen mit einer Kündigungsfrist von sechs Monaten kündigen.

Sind diese sechs Monate abgelaufen, müssen Sie den Betrag für das gekündigte Darlehen an die Bank zahlen. Dies übernimmt in der Regel die neue Bank für Sie.

Eine Vorfälligkeitsentschädigung darf die Bank bei diesem Sonderkündigungsrecht übrigens nicht von Ihnen fordern.

Ihre Zinsbindung endet in den nächsten 12 bis 66 Monaten?

Sparen durch Forward-Darlehen

| Forward-Darlehen | Anschlussfinanzierung | |

|---|---|---|

| Darlehenssumme | 180.000 EUR | 180.000 EUR |

| Effektiver Jahreszins | 2,10% | 2,8% |

| Zinsbindung | 15 Jahre | 15 Jahre |

| Tilgung | 2,5% | 2,5% |

| Monatliche Rate | 690,00 EUR | 795,00 EUR |

| Restschuld nach 15 Jahren | 100.739,54 EUR | 96.232,82 EUR |

| Zinskosten nach 15 Jahren | 44.991,32 EUR | 59.401,86 EUR |

Beispiel: Bei einem Marktzins von 1,6% ist ein Forward-Darlehen zu einem Zinssatz von 2,1% erhältlich. Steigen die Zinsen zum Ende der Forward-Periode, ist eine Einsparung von 14.410,54 EUR möglich.

Sofern Ihr heutiges Darlehen innerhalb der kommenden 12 bis maximal 66 Monate ausläuft, stellt das Forward-Darlehen eine sinnvolle Option dar.

Bei einem Forward-Darlehen handelt es sich um ein Darlehen, das bis zu 66 Monate vor dem Ablauf Ihrer alten Finanzierung abgeschlossen werden kann.

Ihre Bank garantiert Ihnen bei einem Forward-Kredit schon heute einen günstigen Zins, obwohl das Darlehen erst in einigen Monaten oder Jahren beginnt und auch dann erst zurückgezahlt wird.

Umfinanzierung während der Sollzinsbindung

Sofern Ihre Bank die Möglichkeit einer Umfinanzierung während der Vertragslaufzeit grundsätzlich einräumt, sollten Sie unbedingt einen Zinsvergleich durchführen.

Es besteht durchaus die Möglichkeit, dass Sie durch einen geringen Zins für Ihr Darlehen bares Geld sparen – selbst wenn Ihre Bank eine Entschädigung für die entgangenen Zinsen von Ihnen verlangt.

In den häufigsten Fällen lohnt sich eine Umfinanzierung während der Zinsbindung – trotz niedrigeren Zinsen – jedoch nicht, da die Vorfälligkeitsentschädigung zu hoch ist.

Kredit optimieren durch Umfinanzierung

Natürlich können Sie durch eine Umfinanzierung günstiger finanzieren und Zinsen sparen – doch das ist nicht die einzige Chance, denn es gibt weitere Hebel, um Ihre heutige Finanzierung zu optimieren.

Sie können zum Beispiel die eingesparten Zinsen sinnvoll in eine höhere Tilgung investieren, um Ihr Darlehen noch schneller zurückzuzahlen, ohne Ihre monatliche Darlehensrate zu erhöhen.

Tipps für die Umfinanzierung

Wenn Sie die folgenden Tipps beherzigen, dürfen Sie sich über eine attraktive Ersparnis an Zinsen freuen, ohne dass Sie dieses Projekt unnötig Zeit und Nerven kostet.

Vorzeitig planen

Denken Sie frühzeitig daran, Ihr Darlehen zum Ablauf der Zinsbindung umzuschulden. Planen Sie ruhig eine Vorlaufzeit von rund einem Jahr ein, damit Sie genügend Zeit haben, alle Konditionen zu prüfen und zu vergleichen.

Gut vergleichen

Eine Umschuldung lohnt sich nur bei einer Zinsersparnis. Dabei spielt nicht allein der Zinssatz eine Rolle. Auch die Höhe der Restschuld, die Tilgung und die neue Sollzinsbindung wollen berücksichtigt werden.

LOYALE FINANZ zeigt Ihnen gerne, worauf Sie bei Ihrer Umfinanzierung achten müssen.

Kosten beachten

Behalten Sie bei einer Umfinanzierung die Kosten im Blick. Es geht vor allem um die Gebühren, die für die Eintragung der neuen Grundschuld im Grundbuch anfallen.

Günstige Zinsen sichern

Achten Sie rechtzeitig darauf, sich die niedrigen Zinsen für Ihre Folgefinanzierung zu sichern. Mit einer Anschlussfinanzierung schließen Sie ein Darlehen ab, das sich direkt an Ihre auslaufende Finanzierung anschließt.

Das Forward-Darlehen als Sonderform der Anschlussfinanzierung kann bis zu 66 Monate vor dem Auslauf Ihrer heutigen Finanzierung abgeschlossen werden.

Neues Darlehen an Lebensumstände anpassen

Nutzen Sie die Gelegenheit, Ihr neues Darlehen entsprechend Ihrer aktuellen Lebenssituation zu gestalten.

Sie haben nach einer beruflichen Neuorientierung nun ein deutlich höheres Einkommen? Investieren Sie mehr in Ihre Tilgung! Die Kinder sind aus dem Haus, so dass Sie wieder in Vollzeit arbeiten können? Stocken Sie die Rückzahlung Ihres Darlehens auf! Sie möchten in Zukunft mehr Zeit für sich selbst haben und weniger arbeiten? Denken Sie an eine geringe Tilgung, und vereinbaren Sie mit Ihrer Bank optionale Sondertilgungen.

Altkredit kündigen

Denken Sie daran, Ihren alten Kredit rechtzeitig vor der Umfinanzierung zu kündigen. Bei einer Zinsbindung von mehr als zehn Jahren beträgt die Sonderkündigungsfrist sechs Monate. Wenn Sie unsicher sind, erkundigen Sie sich bei Ihrer Bank nach den genauen Fristen.

Vor- und Nachteile einer Umfinanzierung

Eine Umfinanzierung hat Vorteile, hat aber auch Nachteile. Wenn Sie sie kennen und sorgfältig gegeneinander abwägen, treffen Sie eine fundierte Entscheidung, die genau auf Ihre individuelle Situation abgestimmt ist.

Vorteile

Durch eine Umfinanzierung können Sie häufig Zinsen in einer nennenswerten Größenordnung sparen. Sie haben die Chance, Ihr neues Darlehen auf veränderte Lebensumstände zuzuschneiden, so dass es wieder optimal zu Ihrem Leben und zu Ihrer finanziellen Situation passt.

Nachteile

Der größte Nachteil einer Umfinanzierung liegt vermutlich in dem Aufwand, den Sie eine Weile für den Vergleich der Angebote und den Abschluss des neuen Vertrags haben.

Außerdem müssen Sie die anfallenden Kosten für die Grundbucheintragung berücksichtigen.

Und was kommt als Nächstes?

Finanzierungsangebot einholen!

500 Banken im Vergleich

Persönlicher Ansprechpartner vor Ort

Beste Konditionen

In nur einer Minute!